随着史上最严限塑令的发布,长鸿高科(605008.SH)加码可降解塑料。

5月22日,长鸿高科发布公开发行可转换公司债券预案,拟募资总额不超过7亿元,扣除发行费用后将全部用于60万吨全生物降解热塑性塑料产业化项目(一期)二次投资。

长江商报记者注意到,近年来,国内环保意识愈发强烈。2007年,国内颁布“限塑令”,2020年颁布《关于进一步加强塑料污染治理的意见》,将目标从“限塑”升到“禁塑”,可降解塑料拥有巨大的市场。

长鸿高科表示,本次募集资金投资项目主要是开拓全生物可降解塑料板块业务,符合国家相关的产业政策以及未来公司整体战略发展方向。本次项目具有良好的市场发展前景和经济效益,能够优化公司产品结构,完善公司产业链布局,提高公司品牌影响力,进一步增强公司的核心竞争力和抵御风险的能力,巩固和提升公司的行业地位。

预计项目可实现年收入32亿元

作为一家热塑性弹性体(TPE)行业的高新技术企业,长鸿高科自成立以来一直专注于苯乙烯类热塑性弹性体(TPES)的研发、生产和销售。形成以SBS为基础,不断提高TPES全系列产品的研发能力,向氢化TPES,即SEBS和SEPS方向拓展的较为完整的产业链。

但是目前公司业务结构仍然较为单一,本次募集资金投资项目的实施,对于长鸿高科拓展可降解塑料业务板块具有重大意义。长鸿高科表示,本次募资可在原有热塑性弹体业务的基础上,拓展全新的可降解塑料业务板块,进一步优化公司产品结构,完善产业布局。

公告显示,本项目为60万吨全生物降解热塑性塑料产业化项目(一期)二次投资,项目投资额为15.16亿元,拟投入募集资金7亿元,项目建设期预计为9个月,实施主体为长鸿高科全资子公司长鸿生物,项目的建设地点位于在浙江省绍兴市嵊州市,募集资金投资项目建成达产后将形成年产18万吨可降解塑料的生产能力。

项目建成后,预计经营期可实现年均销售收入32.09亿元,实现年均利润总额4.86亿元,项目财务内部收益率为40.03%,投资回收期为3.6年(含9个月建设期)。

值得一提的是,此前,2020年10月,长鸿高科公告了《宁波长鸿高分子科技股份有限公司关于投资建设60万吨/年全生物降解热塑性塑料产业园PBAT/PBS/PBT灵活柔性生产项目的公告》,确定了公司拟建设新项目“60万吨/年全生物降解热塑性塑料产业园PBAT/PBS/PBT灵活柔性生产项目”,项目分二期进行,每期30万吨/年,总建设周期5年,项目总投资为50亿元。

长鸿高科表示,公司战略规划的实施需要更多的资金支持和助力。截至2020年末,公司资产负债率为23.18%。公司短期借款余额为2.45亿元,长期借款余额为7291.62万元,上述各项合计占总负债的比例为60.04%。

可降解塑料项目一期首次投资额度约10亿元,公司货币资金期末余额为4.24亿元,并且长鸿高科为全资子公司长鸿生物提供不超过6亿元银行贷款担保。长鸿高科可降解塑料项目较大的前期投入亟需资金支持。

TPES未来产能或达29万吨

近三年来看,长鸿高科处于快速发展阶段,公司的营业收入逐年上涨,2018年-2021年一季度,公司分别实现营收10.21亿元、11.57亿元、12.97亿元、3.89亿元,同比分别增长107.75%、13.39%、12.09%、33.69%。但报告期内,公司主营业务收入占营业收入比重均超过95%,主营业务突出,这也是此前提到的公司产品结构单一的问题。

而从盈利上来看,同期,公司分别实现净利润1.81亿元、2.15亿元、3.02亿元、5802万元,同比分别增长160.83%、18.77%、40.18%、166.29%,连续三年实现增长。

值得一提的是,由于长鸿高科生产周期较短,并且地理位置优越,方便原材料的采购,其存货周转率也较高。2018年-2021年一季度,公司存货周转率分别为10.81,9.7、7.68、2.23。与此同时,由于其应收账款结构也较为合理,2018年、2019年,其应收账款周转率为37.91、20.5。不过,从2020年开始,由于公司对期限较长、信誉度高、交易规模大重点客户适当放宽信用期限,导致应收账款增加,周转率降至10.3,2021年一季度,公司周转率降至1.29。

此外,2021年一季度,长鸿高科主要产品SBS、SEBS价格同比分别增长0.86%、20.87%,主要原材料丁二烯、苯乙烯、橡胶增塑剂价格同比分别降低2.18%、1.83%、12.27%,毛利率也得到提升,同比增长1.5个百分点,达到26.4%。

目前,长鸿高科2020年合计生产SBS和SEBS产品为13.76万吨,上年同期公司合计生产SBS和SEBS产品为10.25万吨,在产能提升的影响下,公司2020年SBS和SEBS产品合计产量较上年同期增加34.24%。而TPES材料理论产能为19.5万吨每年,产能排在全国第三位,根据其2020年报,待募投项目全部建成投产后,年产能可达29万吨。

中金公司认为,TPES供需格局好,募投项目助力长鸿高科冲刺全球龙头。TPES终端应用广泛、需求增长稳健,国内主要生产企业为中石化巴陵分公司、惠州李长荣及长鸿高科等,寡头格局凸显,其认为长鸿高科凭借灵活的民营机制和上市平台有望进一步强化竞争力。

公司募投项目为2万吨/年SEPS项目、7.5万吨SBS项目和2万吨SEBS项目,随着TPES产能持续扩张,中金公司认为长鸿高科未来三至五年有望成为细分赛道龙头企业。其中SEPS项目已经试产,2021年将贡献业绩。预计SBS/SEBS将于2022年逐步投产,助力公司2022-2023年成长。长江商报记者汪静

-

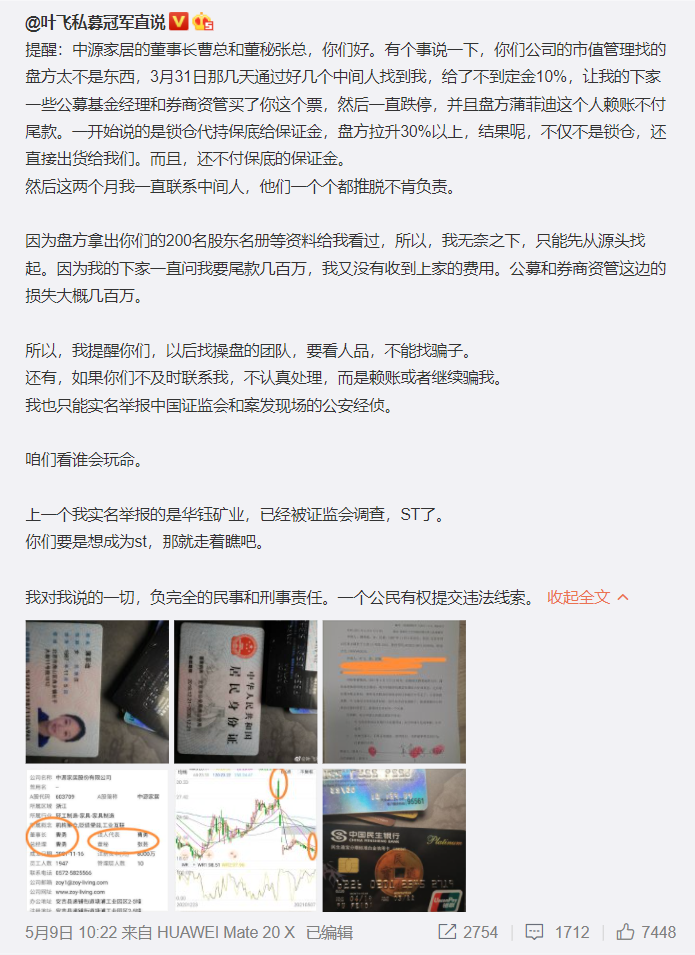

鸿门宴还是私了局?叶飞再点名恒泰证券两人继恒泰证券回应管宣事件后,前私募大佬叶飞5月17日午间再度在社交平台喊话恒泰证券。恒泰证券,你的上海分公司领导,周三晚上...

鸿门宴还是私了局?叶飞再点名恒泰证券两人继恒泰证券回应管宣事件后,前私募大佬叶飞5月17日午间再度在社交平台喊话恒泰证券。恒泰证券,你的上海分公司领导,周三晚上... -

叶飞点名城地香江 城地香江火速否认私募大V叶飞爆料市值管理黑幕事件持续发酵,多家上市公司与金融机构卷入。5月16日,叶飞在微博点名城地香江(603887 SH), 称...

叶飞点名城地香江 城地香江火速否认私募大V叶飞爆料市值管理黑幕事件持续发酵,多家上市公司与金融机构卷入。5月16日,叶飞在微博点名城地香江(603887 SH), 称... -

未按要求完成整改 工信部将对这90款APP进行下架据工信部网站消息,工信部13日发布了《关于下架侵害用户权益APP名单的通报》,通报指出,90款APP未按照要求完成整改,工信部...

未按要求完成整改 工信部将对这90款APP进行下架据工信部网站消息,工信部13日发布了《关于下架侵害用户权益APP名单的通报》,通报指出,90款APP未按照要求完成整改,工信部... -

公牛集团被反垄断调查 股价大跌说到插座品牌,公牛的名字可以说是家喻户晓。这个因为董事长喜欢NBA球队公牛而得名的品牌,却因为遭到反垄断调查而登上热搜。...

公牛集团被反垄断调查 股价大跌说到插座品牌,公牛的名字可以说是家喻户晓。这个因为董事长喜欢NBA球队公牛而得名的品牌,却因为遭到反垄断调查而登上热搜。... -

AI续写火了!我们写作“饭碗”还能保住吗?林黛玉大战孙悟空;孔融让梨因一个梨引发了血案;蒲松龄笔下的狼袭击了多个城市无人能敌;为孩子买橘子的父亲在月台摔倒暴毙……...

AI续写火了!我们写作“饭碗”还能保住吗?林黛玉大战孙悟空;孔融让梨因一个梨引发了血案;蒲松龄笔下的狼袭击了多个城市无人能敌;为孩子买橘子的父亲在月台摔倒暴毙……...

-

鸿门宴还是私了局?叶飞再点名恒泰证券两人

2021-05-18 09:03:02

-

叶飞点名城地香江 城地香江火速否认

2021-05-18 08:48:42

-

未按要求完成整改 工信部将对这90款APP进行下架

2021-05-14 09:27:12

-

公牛集团被反垄断调查 股价大跌

2021-05-14 08:57:00

-

AI续写火了!我们写作“饭碗”还能保住吗?

2021-05-14 08:55:23