3月19日,国内原油期货主力合约开盘后,延续夜盘跌势继续走跌,截至收盘下跌8.02%,报379.5元/桶。

隔夜国际油价更加“惊心动魄”,暴跌超出预期,录得2020年9月以来最大单日跌幅,纽约WTI原油期货跌破60美元/桶关口,伦敦Brent原油期货触及逾一个月低点(61.25美元/桶)。

受油价暴跌影响,期市能化板块全线重挫,沥青、PTA主力合约午后跌停。A股石油石化板块领跌,其中中国石油(601857.SH)、中国石化(600028.SH)分别收跌2.04%、4.05%。港股“三桶油”跌幅更大,中石油(00857.HK)跌近6%,中石化(00386.HK)跌超4%,中海油(00883.HK)跌超5%。

近期有欧洲部分国家延长疫情封锁等利空因素扰动,本周油市受到库存持续增加的消息打压,隔夜美国10年期公债收益率升穿1.75%为14个月来首次,国际油价已连跌5日,5日跌幅约10%。

隔夜国际原油价格回吐3月以来全部涨幅,FXTM富拓市场分析师陈忠汉对第一财经记者分析称美国新一轮财政刺激计划出台和欧佩克+增产延后对油市的提振作用已基本被消化。因此,布伦特原油要重回70美元关口,需求方面得有进一步回暖的迹象。

油价暴跌超预期

当地时间3月18日,国际油价出现暴跌。纽约WTI原油期货下跌4.6美元,收于60美元/每桶,跌幅为7.12%;伦敦Brent原油期货价格下跌4.72美元,收于63.28美元/每桶,跌幅为6.94%。

文华财经数据分析,此次盘面大幅回调,除了隔夜美国10年期公债收益率升穿1.75%之外,也受到近期欧洲部分国家延长疫情封锁等利空因素扰动,叠加本周油市受到库存持续增加的消息打压,国际油价已连跌5日。

而今年年初以来,国际油价反弹势头迅猛,一度回升至70美元/桶关口。

FXTM富拓市场分析师陈忠汉对第一财经记者分析称,大宗商品也难逃通胀加速的威胁,周四布伦特原油期货暴跌近7%,市场担心通胀率上升过快可能会反过来影响全球原油需求。本周初油市受到库存持续增加的消息打压,随后又受到债券收益率飙冲击;美国原油库存超过5亿桶,恢复到去年12月的水平,且国际能源署(IEA)认为全球石油供应仍充裕。美债收益率上升带动美元反弹,截至目前布伦特原油今年迄今的涨幅收窄至23%。

陈忠汉进一步分析称,美国新一轮财政刺激计划出台和欧佩克+增产延后对油市的提振作用已基本被消化。因此,布伦特原油要重回70美元关口,需要需求方面有进一步回暖的迹象。长期看来,随着世界各国广泛推进疫苗接种,欧洲主要国家恢复接种阿斯利康疫苗,全球经济增长前景有望带动原油需求继续复苏,从而使油价获得一定的支撑。

成品油首现九连涨

伴随着国际油价高位盘整,国内成品油零售限价于3月17日24时再次上调。

此次零售限价上调是2021年的“五连涨”,也是自2020年11月19日以来的“九连涨”。且自2013年现行成品油调价机制执行以来,首次完成“九连涨”。

看具体看来,国内汽、柴油价格上调幅度分别为235元/吨、230元/吨,折合升价,92#汽油与0#柴油分别上调0.18元、0.20元,国内95#汽油将全面重回7元时代。

卓创资讯成品油分析师杨霞告诉记者,本轮国内成品油零售限价上调政策落实之后,消费者出行成本将继续增加,以油箱容量在50L的家用轿车为例,加满一箱92#汽油将较之前增加9元左右,较“九连涨”之前多花66元左右。

本轮计价周期内,国际油价高位盘整,需求恢复受疫情影响很大,油价走势仍有较大变数。

杨霞预计,“九连涨”落实后国内油企单位汽柴批发价格将继续上涨,主营涨幅或在50~150元/吨,国内独立炼厂汽柴价格调整灵活,波动幅度或在50元/吨上下。不过,本次成品油零售限价涨幅在235、230元/吨,预计汽柴油批发市场价格涨幅难及最高批零限价涨幅,故预计短期汽、柴油价格或小幅上涨为主。

面对油价震荡,国家发展改革委有关负责人此前表示,中石油、中石化、中海油三大公司要组织好成品油生产和调运,确保市场稳定供应,严格执行国家价格政策。各地相关部门要加大市场监督检查力度,严厉查处不执行国家价格政策的行为,维护正常市场秩序。

大宗商品投资情绪仍乐观

近期大宗商品价格出现大幅上涨,带来市场对于周期的关注度大幅提升。原油作为“大宗商品之王”,此轮油价暴跌是否会影响近期的“商品牛”行情?

过去3个月内,原油价格从10月底40美元以下涨到最高点70美元,涨幅超过75%。且有色金属、化工品价格也大幅跟涨,其中LME铜、SHEE螺纹钢价格涨幅超过30%;乙二醇、苯乙烯等化工品种近3个月价格涨幅逾60%。

嘉实基金资源精选基金经理苏文杰对第一财经分析称,近期大宗商品价格出现大幅上涨,带来市场对于周期的关注度大幅提升。在全球经济复苏阶段,原油期货价格走势在大宗商品中扮演的角色比金属更具实体属性,但表现出的金融属性相对较弱。

苏文杰认为,后续来看,随着疫情继续好转,在全球经济复苏过程中,原油期货价格表现出强烈的正相关性,以原油为代表的大宗商品依然乐观。主要逻辑为,一是疫情继续好转,疫苗接种比例逐渐提升,全球经济需求将持续好转;二是是美国地产库存处于过去10年的最低位,而需求不断好转,美国地产存在补库存需求,那么会拉动相关周期行业需求;三是全球制造业库存处于低位,也有较强的补库存需求。

对于美债收益率提升的冲击,苏文杰认为,美国财政刺激使得流动性依然宽裕,财政刺激+经济上行使得工业商品是最好的资产,工业商品价格有望继续上行。他预计2021年顺周期行业景气会保持良好状态,但能否出现大级别的行情则有一定的不确定性。

不过苏文杰提醒,尽管很多大宗商品都有对应的期货品种,基金经理做股票投资时会参考资源品种相对应的期货价格走势,但是对于具体股票的投资决策更多来自于公司本身。周期行业投资应根据经济周期变化、行业供需变化、行业库存变化等因素来判断未来周期进行的方向和力度。

-

会员消费竟然比非会员还要贵?这些互联网企业被曝“杀熟”随着互联网的高速发展,大数据时代的来临,消费者一方面在享受便捷服务的同时,也面临着许许多多的陷阱。从旅行平台、电商平...

会员消费竟然比非会员还要贵?这些互联网企业被曝“杀熟”随着互联网的高速发展,大数据时代的来临,消费者一方面在享受便捷服务的同时,也面临着许许多多的陷阱。从旅行平台、电商平... -

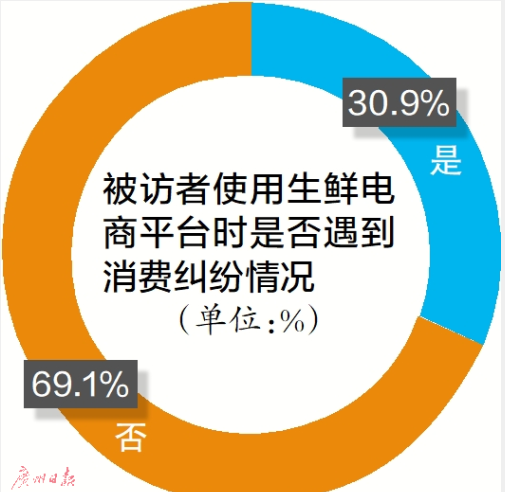

新兴行业诉求增长 生鲜食品、网上订餐问题突出市场监管总局发布数据显示,2020年,全国市场监管部门通过全国12315平台、电话、传真、窗口等渠道共受理消费者投诉举报咨询21...

新兴行业诉求增长 生鲜食品、网上订餐问题突出市场监管总局发布数据显示,2020年,全国市场监管部门通过全国12315平台、电话、传真、窗口等渠道共受理消费者投诉举报咨询21... -

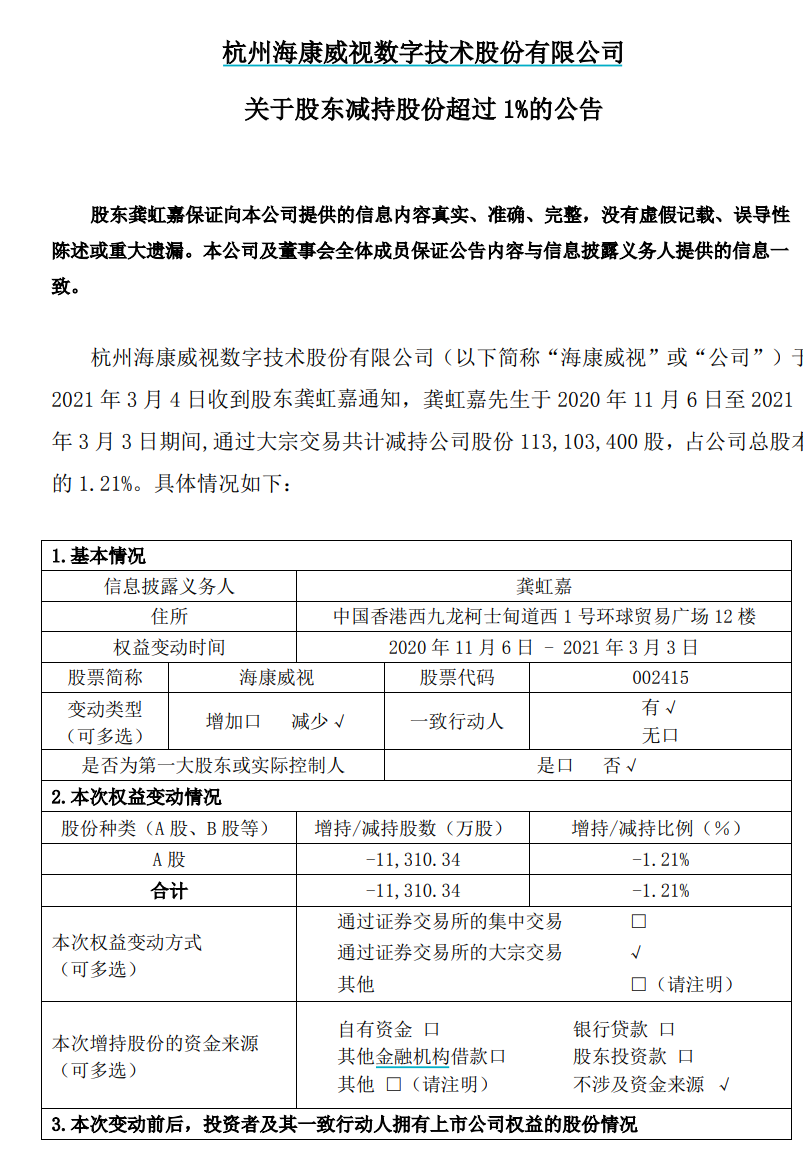

最牛天使投资人 5000亿白马股遭大减持4日,恰逢A股罕见大跌,扎心的消息又出来:减持王又出手了!传奇大佬龚虹嘉刚刚宣布,减持安防龙头股海康威视1 13亿股占公司...

最牛天使投资人 5000亿白马股遭大减持4日,恰逢A股罕见大跌,扎心的消息又出来:减持王又出手了!传奇大佬龚虹嘉刚刚宣布,减持安防龙头股海康威视1 13亿股占公司... -

A股三大股指全天单边下挫 大涨大跌轮番上演这几天,A股玩起了蹦极,大涨大跌轮番上演,当真是折磨死人。对于那些持有抱团股的投资者来说,更是春节过后就没开心过。领头...

A股三大股指全天单边下挫 大涨大跌轮番上演这几天,A股玩起了蹦极,大涨大跌轮番上演,当真是折磨死人。对于那些持有抱团股的投资者来说,更是春节过后就没开心过。领头... -

行业板块普涨 稀土永磁概念领涨A股三大指数今日集体收涨,其中沪指上涨1 21%,收报3551 40点;深证成指上涨2 41%,收报14857 34点;创业板指上涨2 77%,收报2994 75点。两市

行业板块普涨 稀土永磁概念领涨A股三大指数今日集体收涨,其中沪指上涨1 21%,收报3551 40点;深证成指上涨2 41%,收报14857 34点;创业板指上涨2 77%,收报2994 75点。两市

-

会员消费竟然比非会员还要贵?这些互联网企业被曝“杀熟”

2021-03-18 08:43:54

-

新兴行业诉求增长 生鲜食品、网上订餐问题突出

2021-03-17 08:25:03

-

最牛天使投资人 5000亿白马股遭大减持

2021-03-05 08:28:57

-

A股三大股指全天单边下挫 大涨大跌轮番上演

2021-03-05 08:27:33

-

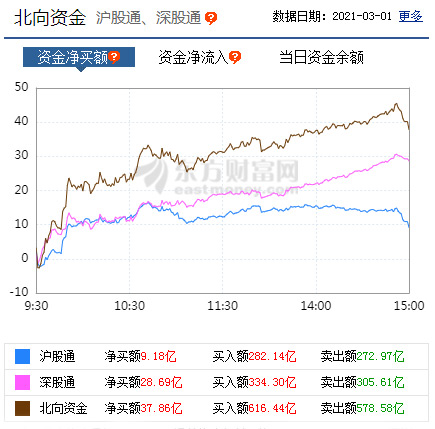

行业板块普涨 稀土永磁概念领涨

2021-03-01 15:33:02